房貸壽險全攻略:是保障還是話術?平準型 vs. 遞減型該怎麼選?

別讓「家」變成家人的沈重負擔

買房,是許多人一輩子最大的夢想,也是最大的負債。 當您簽下 1,500 萬的貸款合約,開心地接過鑰匙時,您是否想過一個嚴肅的問題:「萬一明天我不在了,誰來幫我繳這每個月 5 萬元的房貸?」

是您的另一半?年邁的父母?還是剛出生的孩子? 如果在變故發生的當下,家人拿不出錢來繳房貸,銀行將會依照程序查封、拍賣這間房子。原本充滿回憶的「家」,瞬間變成了家人流離失所的傷心地。

這就是「房貸壽險」存在的意義。它不是為了銀行而買,而是為了「留愛不留債」。

這篇文章將跳脫銀行理專的話術,以客觀、中立的第三方角度,為您徹底拆解房貸壽險的架構。我們將深入探討:

- 核心定義: 它跟一般壽險哪裡不一樣?

- 類型選擇: 「平準型」跟「遞減型」差在哪?選錯保費貴一倍!

- 資金槓桿: 沒錢繳保費怎麼辦?揭密銀行的「融資」方案。

- 常見誤區: 提前還款可以退保費嗎?換銀行轉貸怎麼辦?

其實,房貸壽險真正的重點只有一句話:

什麼是房貸壽險?跟一般壽險有何不同?

如果哪天真的發生意外,房貸不要變成家人的壓力。

這篇文章會用最白話的方式,帶你一步步搞懂:

- 房貸壽險是什麼?跟一般壽險差在哪?

- 銀行會不會強制要求買?

- 房貸壽險有哪些類型?各自適合誰?

- 房貸 1,000~3,000 萬,保費大概多少?

- 可以用「定期壽險」取代房貸壽險嗎?

- 最常見的房貸壽險 QA 一次整理給你

房貸壽險是什麼?一分鐘白話看懂

2.1 定義:專款專用的「房子保護傘」

「房貸壽險」在本質上就是一種「定期壽險」。 它的運作邏輯很簡單:當貸款人(被保險人)在繳房貸期間發生身故或全殘(完全失能)時,保險公司會將理賠金優先賠給銀行,用來償還未繳清的房貸。償還後若有剩餘金額,才會給指定的受益人(如配偶、子女)。

2.2 關鍵差異:受益人順位

這是房貸壽險與一般壽險最大的不同點,也是法規上的特殊設計。

| 比較項目 | 一般定期壽險 | 房貸壽險 (信用壽險) |

| 主要目的 | 提供家人生活費、教育金。 | 優先償還房屋貸款,保全房產。 |

| 第一順位受益人 | 您指定的家人 (配偶/子女)。 | 銀行 (理賠金優先抵償房貸餘額)。 |

| 資金用途 | 家人自由運用。 | 專款專用 (還債),餘額才給家人。 |

| 核保難度 | 較嚴格,需詳細體檢。 | 相對寬鬆,通常採簡易告知 (視保額而定)。 |

| 保費繳法 | 通常為年繳或月繳。 | 通常為 躉繳 (一次繳清),可向銀行貸款支付。 |

專家筆記: 根據《保險法》與金管會規定,銀行在辦理房貸壽險時,必須請客戶簽署「批註條款」,同意將理賠金優先清償房貸。

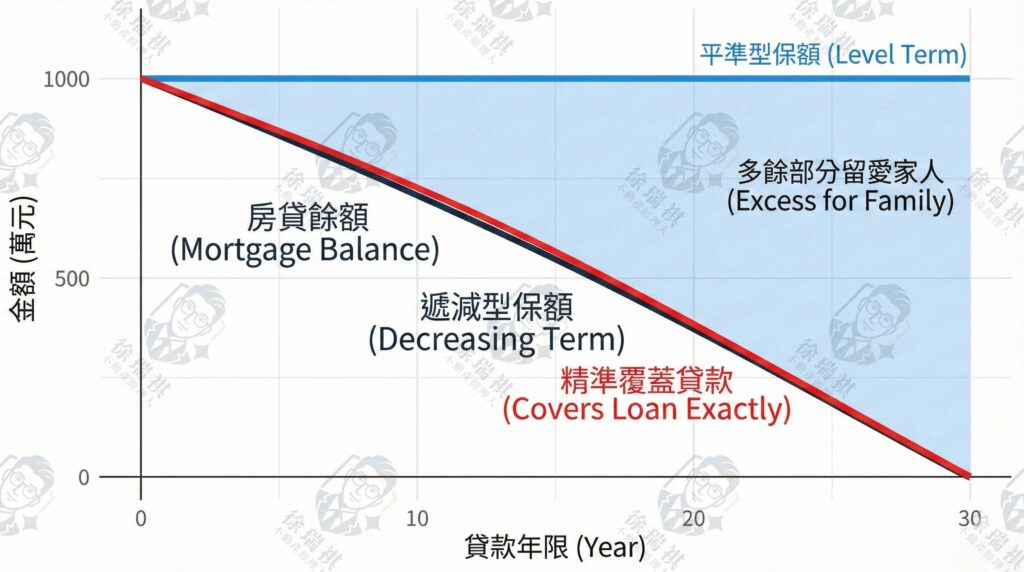

3. 兩大類型大對決:平準型 vs. 遞減型

這是選購房貸壽險時最重要的決策點。選錯類型,您的保費可能白白多繳好幾十萬。

類型 A:平準型房貸壽險 (Level Premium)

- 定義: 保障額度「始終固定」,不會因為房貸越還越少而降低。

- 適合對象:

- 家庭經濟支柱(雙薪或單薪皆適用)。

- 一般壽險額度不足,想藉此補足「家人生活費」的人。

- 優點: 房貸還得越少,理賠金扣除房貸後,「留給家人的現金」就越多。

- 缺點: 保費較貴。

類型 B:遞減型房貸壽險 (Decreasing Premium)

- 定義: 保障額度隨著房貸餘額「逐年遞減」。

- 適合對象:

- 預算有限的首購族。

- 單身族、頂客族(無子女)。

- 只求「房債不留給家人」,不需要額外留生活費的人。

- 優點: 保費便宜(通常是平準型的 5~6 折)。

- 缺點: 理賠金剛好只夠還房貸,家人幾乎拿不到額外的現金。

4. 關鍵試算:保費到底要多少?

很多民眾不敢問,怕問了就被推銷。這裡我們直接算給您看。 (註:以下費率僅為市場行情預估,實際費率依各保險公司、性別、年齡、體況而定)

【試算情境】

- 被保險人: 35 歲男性

- 房貸金額: 1,000 萬元

- 貸款年期: 30 年

- 繳費方式: 躉繳(一次繳清)

| 比較項目 | 平準型 (保障固定 1000 萬) | 遞減型 (保障逐年遞減) |

| 預估總保費 | 約 40 ~ 50 萬元 | 約 20 ~ 25 萬元 |

| 第 1 年身故 | 賠 1000 萬 (還清房貸) | 賠 1000 萬 (還清房貸) |

| 第 15 年身故 (房貸剩 600 萬) | 賠 1000 萬 (還 600 萬家人實拿 400 萬) | 賠 600 萬 (剛好還清,家人實拿 0 元) |

| 保費負擔 | 較重 | 輕省 (約平準型的一半) |

專家建議: 如果您預算真的有限,「先求有 (遞減型),再求好 (平準型)」。至少要確保房子不會被法拍,這是最低底線。

5. 沒錢繳保費怎麼辦?揭密銀行的「保費融資」

您可能會問:「剛買房頭期款都梭哈了,哪來 20 萬繳保費?」 別擔心,這就是房貸壽險特殊的「保費融資 」機制。

運作方式

銀行會將這筆保費,直接加在您的房貸金額上,一起貸款給您。

成本: 您需要支付這 30 萬保費產生的利息(跟著房貸利率走,約 2.2%~2.5%)。分攤到 30 年,每月大約多繳 1,200 元。

- 例子: 房價貸款 1,000 萬 + 壽險保費 30 萬 = 總貸款 1,030 萬。

- 優點: 不需要一次拿出現金,減輕初期壓力。

- 房貸壽險 是一種專門為「房貸」設計的壽險。

⚠️ 必知陷阱:別被「房貸優惠利率」綁架

依照金管會規定,銀行不得以「購買房貸壽險」作為核貸的必要條件(不搭售原則)。 也就是說,銀行理專不能說:「你不買保險,我就不貸給你。」

但是,銀行可以提供「優惠專案」。

- 實務狀況: 如果您願意加購房貸壽險,銀行因為風險降低了(債權更有保障),通常願意在「房貸利率」上給予減碼(例如降 0.05%),或是提高「核貸成數」。

- 算盤要精: 請務必計算「省下的房貸利息」是否大於「多繳的保費成本」。通常對於貸款金額大、成數高的人來說,搭配壽險是有利的。

Q&A 專家解惑:常見問題懶人包

為了確保資訊準確且經得起查證,以下針對民眾最困惑的法規與實務問題進行解答。

Q1:如果我提前還完房貸(例如中樂透),保費可以退嗎?

回答:可以。

房貸壽險雖然是「躉繳」(一次繳),但若您在第 5 年就還清房貸並申請「解約」,保險公司會退還剩下 25 年的「未到期保費」(需扣除部分行政費用)。

- 注意: 如果是「遞減型」,因為後期保障本來就很少,退費金額會非常少;「平準型」退費金額會比較多。

Q2:如果我把房子賣掉,或轉貸到別家銀行,保險怎麼辦?

回答:有兩種選擇。

- 申請解約退費: 拿回剩下的錢(如上述)。

- 保留保單(變更受益人): 這是許多人不知道的技巧!您可以向保險公司申請將受益人從「A 銀行」改為「B 銀行」(若轉貸),或是改為「家屬」(若賣房且無貸款)。這樣這張保單就變成了一般的定期壽險,繼續保障家人。

Q3:夫妻共同買房,房貸壽險該買誰的名字?

回答:買在「主要經濟支柱」身上。

- 若先生收入佔 80%,太太佔 20%,則應該幫先生買。因為先生倒下時,房貸繳不出來的風險最大。

- 若兩人收入相當,建議兩人分別投保(例如各保 500 萬),這樣無論誰發生變故,都能減輕一半的債務壓力。

Q4:女性買房貸壽險比較便宜?

回答:是的。

根據保險統計數據,女性平均壽命較長,身故風險較低,因此同樣保額與年齡,女性保費通常只有男性的 1/2 到 1/3。這是女性購屋族的一大優勢。

愛,就是責任的具體化

作為房地產顧問,我看過太多令人遺憾的案例:先生意外過世,太太還來不及悲傷,就要面對銀行的催繳電話,最後只能含淚賣屋,帶著孩子去租房子。

房貸壽險,說穿了就是「房子的安全氣囊」。我們買車會買強制險、買第三人責任險,深怕撞到名車賠不起;那麼,面對價值千萬、承載一家人幸福的房子,我們有什麼理由「裸奔」?

最後總結 3 大重點:

- 量力而為: 預算夠選平準型,預算緊選遞減型,有保總比沒保好。

- 善用融資: 利用銀行分期 20-30 年的低利融資來繳保費,每月負擔很小,卻能換來大保障。

- 確認條款: 投保時務必確認「批註條款」與「受益人順位」,並保留將來解約或變更的權利。

房子是給家人遮風避雨的港灣,別讓它變成壓垮生活的巨石。做好風險規劃,才是真正負責任的屋主。

透過簡單的詢問,您可能會發現,每天少喝一杯飲料的錢,就能換來全家人 30 年的安心。

我是徐瑞祺|不動產經理人/資產配置

民國93年至今,我看過房市起落更懂如何避免

🤝 有任何不動產問題? [歡迎點擊加入我的官方@mt825]

這裡沒有群發廣告,只有針對您資產佈局的隱密對話與專業觀點