金龍海嘯來襲,你的「房貸」還安全嗎?

2024 年下半年,台灣房地產市場經歷了一場震撼教育。

央行無預警祭出「第七波選擇性信用管制」,力道之大、範圍之廣,被市場戲稱為總裁楊金龍掀起的「金龍海嘯」。

這波管制的核心精神只有一個:「去槓桿」。

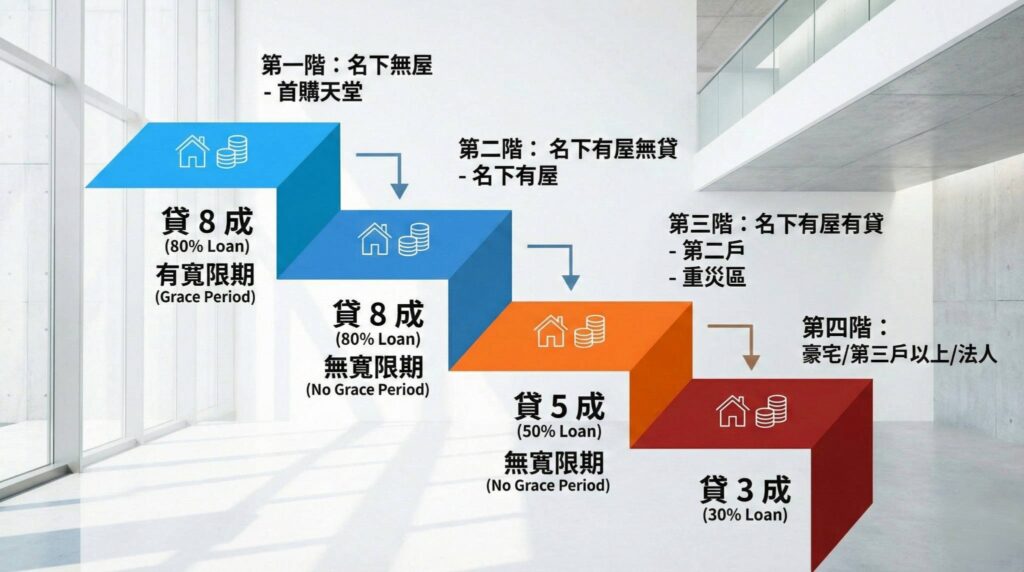

過去,許多人習慣利用房產增值轉貸,或是以「寬限期」來以小博大。但現在,央行明確告訴市場:「要買房,請多準備現金。」 特別是針對「第二戶」購屋者,貸款成數直接砍到 5 成,且取消寬限期。

這意味著什麼? 如果您買了一間 2,000 萬的預售屋,原本預期可以貸 8 成(自備 400 萬),現在突然變成只能貸 5 成(自備款瞬間暴增至 1,000 萬)。這中間 600 萬的資金缺口,如果籌不出來,就是違約、沒收 15% 總價的違約金。

這篇文章將帶您冷靜拆解這顆核彈。我們不只談恐慌,更談對策。 無論您是無辜被波及的「換屋族」、繼承長輩老宅的「繼承族」,還是正在觀望的「投資族」,這篇 5000 字的深度指南,將是您保全資產的救生圈。

2. 拆解第七波管制:到底改了什麼?

這次修法最狠的地方在於「全國適用」。以前只管六都與新竹(特定區域),現在連屏東、宜蘭、花蓮都逃不掉。

關鍵變化一覽表

| 第二戶房貸成數 | 特定地區 (七都) 上限 6 成 | 全國 上限 5 成 | 🔥🔥🔥 (極重) |

| 第二戶寬限期 | 無寬限期 | 無寬限期 (維持) | 🔥 |

| 名下有屋者 的第一戶房貸 | 無寬限期 (特定地區) | 無寬限期 (全國) | 🔥🔥 |

| 公司法人購屋 | 上限 4 成 | 上限 3 成 | 🔥 |

| 豪宅貸款 (高價宅) | 上限 4 成 | 上限 3 成 | 🔥 |

| 餘屋貸款 | 上限 4 成 | 上限 3 成 | 🔥 |

名詞解釋 – 什麼是「第二戶」? 央行定義的「第二戶」,是指「名下已經有一戶『還有房貸』的房子,現在要買第二間」。

如果您名下有房子但無貸款,買新房仍算第一戶(可貸 8 成),但無寬限期。

3. 換屋族(先買後賣)的 3 大解套攻略

第七波管制剛出爐時,誤傷了許多「真的只是想換大房子」的自住客。央行隨後緊急發布了豁免條款。如果您是換屋族,請務必熟讀以下 3 招解套法。

攻略一:簽署「切結書」,承諾 1 年內賣屋

這是目前最標準的解套方式。只要您符合「名下僅有 1 戶(有貸),想買第 2 戶」的條件,您可以跟銀行簽切結書。

- 切結內容: 承諾在新屋撥款後 1 年內,將舊屋出售並完成產權移轉(且塗銷舊房貸)。

- 好處: 新買的房子可以比照第一戶,貸到 8 成 且享有 寬限期。

- 風險 (違約處罰): 如果 1 年內沒賣掉(或賣不掉),銀行將:

- 立刻收回多貸的成數(例如 8 成追回變 5 成,您要馬上補 3 成現金)。

- 加收違約金。

- 取消寬限期。

攻略二:利用「配偶」名義購屋 (夫妻理財術)

如果您已婚,且舊房子在丈夫名下,房貸也是丈夫的名字。

- 解法: 新房子用妻子的名字買(前提是妻子名下無房貸,且財力證明足夠)。

- 判定標準: 央行的管制是看「個人歸戶」,不是看「家戶」。

- 優勢: 妻子視為首購,直接貸 8 成 + 有寬限期,完全不受管制影響,也不需要承諾賣舊屋。

攻略三:先賣後買 (最安全但最累)

如果資金真的卡很緊,不敢賭 1 年內賣掉舊屋。

- 解法: 先把舊房子賣掉,完成過戶並清償房貸,變成「名下無房貸」的狀態,再去簽約買新房。

- 缺點: 您需要先租房子搬家,面臨兩次搬家的痛苦,且可能有空窗期。

4. 特殊族群解析:繼承者們與無辜者

除了換屋族,還有一群人是「非自願」擁有多房的。央行也給予了豁免。

1. 繼承族

- 狀況: 名下有一間房子是長輩過世繼承來的(不管有沒有貸款),現在想自己買房。

- 豁免:完全排除!

- 只要是「繼承」取得的房屋,不算入戶數。

- 您自己買的那間,視為「第一戶」,可貸 8 成 + 有寬限期。

- 證明方式: 房產謄本上的登記原因為「繼承」。

2. 有房無貸者

- 狀況: 名下有一間房子,貸款已經繳清了(或當初就是全額現金買的)。

- 管制微調: 買第二間房時,雖然屬於「第 1 戶房貸」(因為舊的沒貸款),可以貸 8 成。

- 但注意: 「無寬限期」。您必須從第一個月開始本利攤還。

央行信用管制豁免資格與繼承者貸款條件判斷流程圖

5. 投資視角:從「炒作」轉向「長抱」的訊號

第七波管制的深層意義,是宣告「高槓桿炒房時代結束」。對於想投資房地產的人來說,遊戲規則變了。

1. 預售屋「換約」與「交屋」的災難

- 交屋衝擊: 2024-2025 年正好是前幾年預售屋大賣的交屋潮。許多投資客原本算盤是「貸 8 成」,現在變「貸 5 成」。籌不出錢的人,會被迫斷頭殺出(解約或便宜賣)。

- 撿便宜機會: 這是自住客的機會。市場上可能會出現一波急售物件,價格比較好談。

2. 收益型置產當道

既然不能利用寬限期「以租代繳」(只繳利息),投資客必須拿出真金白銀繳本金。

- 未來投資重點將轉向「高投報率」的物件(如隔套收租、商辦),而非期待房價短期暴漲的「價差型」物件。

3. 銀行水位 (72-2) 的影響

除了央行管制,銀行本身也面臨《銀行法》72-2 條的「不動產放款 30% 上限」。

- 現象: 銀行現在是「挑客不挑價」。即便您符合資格,銀行也可能因為額度滿了,要您「排隊」撥款,或者調高利率。

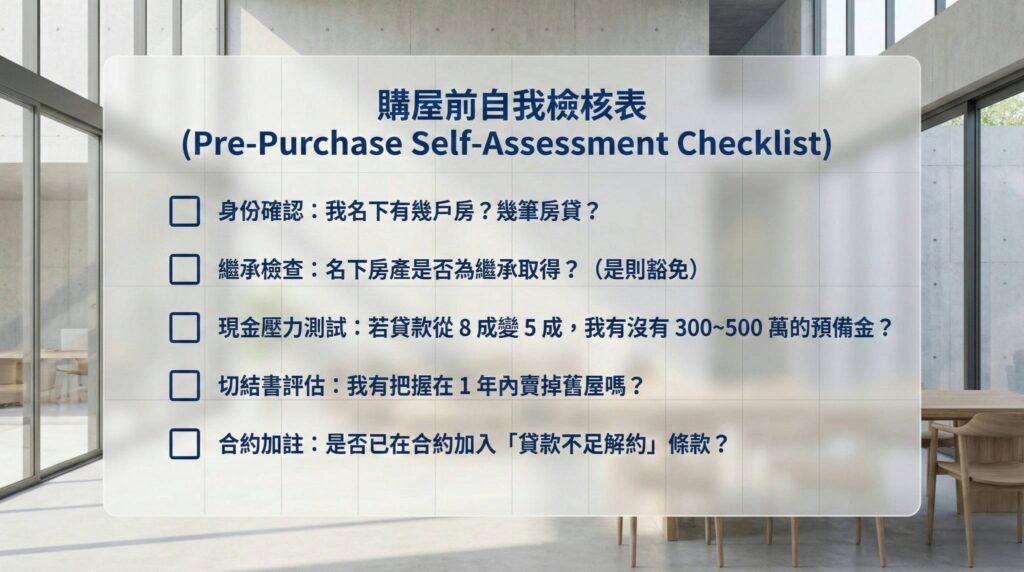

- 策略: 買房簽約前,務必在合約加註「若貸款成數不足或無法核貸,買賣合約自動失效」的解約條款,保護自己。

6. Q&A 專家解惑:常見疑難雜症

Q1:我跟銀行簽了「1 年賣屋切結書」,但如果真的賣不掉怎麼辦?可以展延嗎?

回答:目前規定很硬,很難展延。 央行這次是玩真的。如果 1 年到期沒賣掉,銀行系統會自動跳出警示,要求您立刻償還差額(3 成資金)並追討違約金。建議您如果發現半年賣不掉,就要考慮降價,或者轉貸到其他條件較寬鬆的金融機構(如農漁會,但農漁會受農業部管轄,近期也開始跟進緊縮)。

Q2:預售屋建商說可以提供「公司貸」補足成數,安全嗎?

回答:有風險,且利率高。 部分建商為了怕被退戶,會提供「二胎借款」補足那 1~2 成的缺口。

但要注意:

- 利率高: 通常比銀行房貸高很多(可能 4%~6%)。

- 還款期短: 通常要求 3~5 年內還清。這會讓您交屋後的月付金壓力爆表。

Q3:我是「先賣後買」,但我賣掉房子後,房貸還沒塗銷(還在跑流程),可以先買新房嗎?

回答:可以,但要注意時間差。 銀行認定的是「聯徵中心」的資料。如果您買新房送件時,舊房貸還掛在聯徵上,銀行就會認定是第二戶(貸 5 成)。 解法: 請舊房貸銀行開立「清償證明」,拿著這張證明給新房貸銀行看,證明已無貸款,爭取第一戶條件。

7. 現金為王的時代,買房請先「要注意」

央行第七波信用管制,是一道分水嶺。它區分了「真剛需」與「假投資」。

對於一般民眾與自住客來說,雖然短期內會覺得銀行變嚴格了、貸款變難了,但長遠來看,這有助於讓過熱的房市降溫,避免房價失控。

對於投資客與換屋族,我的建議是:

- 盤點現金流: 買房前,不要再抓「剛剛好」的自備款,請多預留 1~2 成的現金水位,以防銀行估價不足或成數被砍。

- 善用豁免: 繼承者與換屋族要懂得利用豁免條款,必要時簽署切結書,但務必評估賣屋的執行力。

- 合約保護: 在買賣合約中加註「貸款保障條款」,是這波海嘯中唯一的救生圈。

在這波金龍海嘯中,活下來的,不是游得最快的人,而是身上救生衣(現金)最厚的人。

因應第七波信用管制購屋前的資金與資格自我檢查表

如果您正處於「換屋」的尷尬期,或者擔心預售屋交屋時貸款下不來。 建議您立刻做這件事: 先找您原本的房貸銀行(舊屋那家)詢問:「如果我簽切結書,你們願意給我新屋 8 成貸款嗎?」通常找原銀行協商,成功機率最高,因為他們最清楚您的信用狀況。

我是徐瑞祺|不動產經理人/資產配置

民國93年至今,我看過房市起落更懂如何避免

🤝 有任何不動產問題? [歡迎點擊加入我的官方@mt825]

這裡沒有群發廣告,只有針對您資產佈局的隱密對話與專業觀點